プロフィールにも書きましたが、私は過去にノンバンク金融…所謂サラ金に勤めていたことがあります。

既に業界を離れましたので有効期限は切れているのですが、かつては『貸金業務取扱主任者』資格を有していたこともあります。

そこで、融資審査や債権回収を経験してきたのですが、家を建てるにあたってこの時の経験は意外に有益だったので、今回の記事では住宅ローンを組むに当たって心掛けておくべき事について触れていきたいと思います。

この記事は、以下に当てはまる方をメインターゲットにしています。

- 新社会人になったばかりだが、将来的に住宅ローンを組んで持ち家を持ちたいと思っている方

- 近い将来、住宅ローンを組んで家の購入や建築を考えている方

Contents

貸金業者が融資審査をする上でどんなポイントを見ているのか?

サラ金などの所謂無担保信用融資と呼ばれる(一般的にはキャッシングとして知られている)融資形態は、『貸金業法』という法律の規定に縛られています。クレジットカードは割賦販売法という法律の範囲内の信用販売(所謂信販、代金立て替え払い業務の事)という業態なので、厳密には上記の貸金業法でいうところの「貸金業」ではないのですが、クレジットカードにもキャッシング機能があり、このキャッシングに関してはサラ金と同じ貸金業法が適用されます。

貸金と信販の違いについてここでは詳しく扱わないので、興味がある方は金融庁のホームページなどを見てみてください。

住宅ローンはこの貸金業法ではなく、銀行法の範囲の商品なのですが、融資を行う際の与信審査を含めた各種審査業務については、貸金業者も銀行も基本的に同じようなプロセスを踏むので、住宅ローンを組むための審査を通るために最低限気にすべき点については、所謂サラ金の知識の応用が利きます。

与信審査で見られるポイントについて、何回かに分けて扱っていきたいと思います。

与信審査の基本である信用情報

クレジットカードを作る、自動車ローンを組む、サラ金でお金を借りる、住宅ローンを組む等の金融機関で与信を受ける際に、信用情報機関に自身の信用情報を参照することの同意を求められます。同意を拒否すると審査を受けられないので、融資を受けるためには必須のプロセスとなりますが、この信用情報とは何か?についてここでは扱います。

信用情報とは?

個人の属性情報と、クレジットカードや割賦販売および各種ローン、個人リース(カーリース等)の利用残高と返済履歴が登録されています。より具体的には以下の情報が登録されています。

個人を特定するための情報

- 氏名及び生年月日

- 当該人物の自宅住所、自宅電話番号

- 当該人物の勤務先名とその住所、電話番号

- 運転免許証番号や運転経歴証明書番号(2012年4月1日以降に交付されたものに限る)又は身分証明書書類の記号・番号

- 契約に係る情報

- 契約内容についての情報

- 登録会社名、契約日、金額、形態、返済回数等

- 返済状況についての情報(残高や該当月の支払・入金状況など)

- 滞り無く完済し、契約が終了している場合は契約は「終了」と登録されるが、以下の場合は扱いが異なる。また、残高が0円でも、カードローンや貸付枠設定型の銀行ローンなどの枠付融資、クレジットカードで契約が成立している場合は、カードを解約するまで登録される

- 返済状況の入金記録掲載は「任意項目」であるため、順調に入金し返済を続けていても、延滞した事実がない限り、入金記録を全く載せないクレジットカード会社も存在する

- 契約内容についての情報

- 割賦情報 (CIC)

- 年間支払見込額

- 割賦部分の支払状況

- 金融情報 (CIC・JICC)

- キャッシング残高などが加盟会社からほぼリアルタイムで送信・更新される

- 延滞など金融事故に関わる情報

- 「事故情報」「異動情報 (CIC)」などと言われるもの。借金を契約どおりに返済できなかったことを指し、具体的には、61日若しくは3ヶ月以上に及ぶ延滞、代位弁済、債務整理、手形等の不渡の発生等についての情報

- 加盟会社・金融機関名、日時、信用情報の使用目的等が「申込情報」や「照会履歴」に一定期間登録される

- これは新規にカード類や融資の申込には既存の契約状況を確認する為に必需で、成約後も必要に応じて「途上与信」として参照される

- 平成22年6月以降は、各機関すべて、6か月登録となっている

- 運転免許証や健康保険証などの本人確認書類を紛失した場合、悪意のある第三者がそれらを利用して消費者金融などへ融資申込を行う恐れがあるため、信用情報照会時に「本人確認書類紛失」などの情報を出す事によって、審査時に与信者へ注意を促す事が出来る

- 本人の買い癖などで過剰与信(年収の一定割合以上の与信枠(借入残高)がある等)に陥りやすいため、与信自粛を申告し、与信照会時に注意を促す事が出来る

- 事故発生等による取引の打ち切り等の情報、破産情報等

- AIスコア

長々と書きましたが、端的に書くと以下の情報が登録されています。

- 氏名や生年月日、住所電話番号、運転免許証の番号等の個人を特定できる情報(2021年時点ではマイナンバーは紐づけされていません)

- 現在持っているクレジットカードのショッピング利用可能額とキャッシング利用可能額

- 現在契約しているサラ金の利用可能枠

- クレジットカードやサラ金の返済履歴(最低2年分)

- クレジットカードやサラ金などへの申し込み履歴(6か月以内の情報)

- 自己破産や債務整理等の金融事故情報

この取引情報はクレジット・ヒストリーと呼ばれます。

信用情報の種類

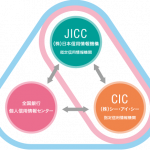

信用情報を預かる信用情報機関というものがあり、日本では三つの機関が存在します。- JICC~株式会社日本信用情報機構のこと。貸金業者に分類される主に消費者金融(所謂サラ金)やカードローンでの取引情報が登録されている

- CIC~各種クレジットカード会社やリース会社、信用保証会社や携帯電話キャリアなどが加盟し、それらの取引情報が登録されている

- KSC~全国銀行個人信用情報センターのこと。主に銀行が加盟(一部銀行系クレジットカード会社も)しており、住宅ローンなどの銀行のローン契約情報の他に、中小企業の法人融資などの取引情報が登録されている

審査をするにあたって信用情報はどの程度重要なのか?

ブラックリストという言葉を聞いたことがある人は多いかと思いますが、厳密には信用情報にブラックリストはありません。上記で説明した通り、信用情報にはあなたが今まで行ってきた金融取引の実績が記録されており、金融取引の中で金融事故(返済が大幅に遅れたり・返済が不可能になったり、自己破産や特定調停、債務整理などを行ったことを指す)を起こした場合、その事実が信用情報上に事故情報(CICでは異動情報)として記録されます。

この事故情報があると、基本的に与信審査には通りません。

理屈としては簡単で、もしあなたが友人にお金を貸したとして、その友人が貸したお金を踏み倒したり、約束通りお金を返してくれず大幅に遅れて返済してきたとしたら、その後再びその友人からお金を貸してほしいと言われたときに、貸さないと思います。

また、直接あなたが貸したわけではなくとも、貴方の友人が別の友人に同じように借金をして、踏み倒したり返済が滞っていたという事実を知っていたならば、その別の友人から自分に対して借金の申し込みがあっても、自分も同じように踏み倒されるだろうと考えて、貸さないと思います。

信用情報に登録される事故情報というのは、同じ理屈です。別の業者にきちんと返済できなかった人が、自分の所と正常な取引ができるとは思わないわけです。

従って、事故情報がある人は与信審査が通らないという訳ですね。

金融事故が記録される期間

金融事故を起こしたくて起こす人はあまりいないと思います(残念ながら、詐欺的な意図をもって踏み倒す前提でお金を借りる人も中にはいます)。例えば、コロナ禍で仕事が無くなり返済ができなくなって延滞してしまったりと、返済の意思はあっても返済原資がなくて金融事故になってしまうと言ったパターンはあります。

事故情報は永遠に残るのかというと、そういう訳ではありません。

以下に、金融事故の種類とどのくらいの期間その事故情報が信用情報に残るのかを簡単にまとめましたので、ご覧ください。

| 金融事故の種類 | 事故の内容 | 信用情報への登録期間 |

| 長期延滞 | 約定返済日から61日以上か3か月以上支払いが行われていないケース | JICC~延滞解消日から1年 CIC~延滞解消日から5年 KSC~完済日から5年 |

| 債務整理 | 任意整理、特定調停、個人再生などの債務を原契約より債務を圧縮しての返済方法を取ったケース | JICC~発生日から5年 CIC~取引終了後(和解後の返済完了日が取引終了日)5年 KSC~契約終了日(和解後の返済完了日が契約終了日)から5年 |

| 代位弁済 | 信用保証会社等が代払いを行ったケース(約定通り返済されない場合、保証会社が代わりに債務を返済してくれるが、債務者本人の債務が無くなるわけではない) | JICC~発生日から5年 CIC~取引終了後5年 KSC~契約終了日から5年 |

| 強制解約 | 契約違反や延滞を繰り返すなどして、業者側から強制的に契約を破棄されたケース | JICC~発生日から5年 CIC~取引終了後5年 KSC~契約終了日から5年 |

| 自己破産 | 自己破産の申し立てを行ったケース | JICC~発生日から5年 CIC~取引終了後5年 KSC~破産決定日から10年 |

この5年から10年という期間、新たな金融取引はできません。もちろん住宅ローンも組めません。

金融事故を起こしても、10年で消えると考えるのか、10年も金融取引ができないと考えるかはその人それぞれだとは思いますが、住宅ローンを組んで家を購入するというライフイベントを考えている人は、絶対に金融事故を起こさない様に気を付けなければならないということは、ご理解いただけたでしょうか?

個人の属性を見る

与信審査において、まずは信用情報が参照されて過去から現在に至る金融取引実績(クレジット・ヒストリー)が見られますが、その際に金融事故の有無は真っ先に確認される話は前のセクションで触れました。しかし、事故情報がなければ安心という訳ではありません。

信用情報上、事故履歴が無くてもこの人には幾らまでなら貸せるのか?という審査が行われます。

幾らまで貸せるのか?という判断基準は、各金融機関独自のルールがあるので一概に言えませんが、どの業者でも必ず確認するのが収入情報です。

収入情報を確認する

審査にあたって、源泉徴収票や数か月分の給与明細が求められるケースがあります。これは、返済原資となる収入が幾らあるのか?ということを確認するために必要なプロセスです。たまにこれらの情報を出したがらない人もいますが、これは審査否決の原因となります。

金融機関では、収入を証明する書類で手取りの収入を把握したうえで、各金融機関独自のキャッシュフロー計算をベースに返済原資となる金額を策定します。

例えば、手取り月収が20万の人は、家賃が幾らで、生計を共にする人が何人(結婚していれば妻、子供がいればその人数と年齢)を確認し、それらをベースに食費や光熱費、教育費をある程度想定してその人のひと月のキャッシュフローを計算し、いくらまでなら返済可能か?という観点を確認します。

また、金融機関によっては残業代は計算に入れず毎月固定で支払われる金額のみをベースにキャッシュフローを算出するケースもあるようです。

そのように、その人が幾らまでなら毎月無理なく返済できるのか?を金融機関側である程度想定した上で、その返済可能額をベースにその人に融資できる金額を算出しています。

勤務先の情報

自営業者等でなければ、基本的にお勤めをして収入を得ているケースが大半です。金融機関はその勤務先の調査も行います。四季報や帝国データバンク等で勤務先の財務状況などを確認します。

これは、その勤務先の業績が悪化の一途を辿っていたりする場合、最悪リストラ等に遭うケースも想定しています。

また、勤務先が業績の良い会社であれば将来的に年収が上がる(もしくは下がることが考えにくい)という判断にもつながります。

自営業者の場合、最低3年分の決算書の提出が求められます。これも業績を確認して安定した収入が確保できているか?という点を確認するために求められています。

また、勤続年数も重視している金融機関は多いです。転職が多く勤続年数が少ない場合は、貸した後に再び転職して最悪収入が減って返済に差し障るというケースを金融機関は想定するからです。

とはいえ、近年では転職するのは当たり前になりつつあり、転職の内容次第ではマイナス評価にならないケースもあります(例えば、同じ業界で更に大手の会社に移ったなど)。

金融機関は返済原資の安定性を重視する傾向があるので、やはり上場大手企業や公務員と言った収入が安定しているところでお勤めの方はこの点では有利になります。

今回のまとめ

今回は融資のための与信審査ではどんなポイントを見ているのか?という点について、信用情報を参照しどんなところが見られるのか、そして個人属性では収入源(年収や勤務先)の情報と、支出(家族構成などからキャッシュフローが計算される)を勘案されて、いくらまでなら貸せるのか?を判断されるというお話を書きました。実はまだまだ他にもみられるポイントは沢山あり、住宅ローンを組む上で注意しなければならないことはたくさんあります。

しかし、一度に全部書くととても長くなってしまうので、今回はいったんここまでとさせてください。

次回は、既存の金融取引(借入額や返済状況)のどんなところに注目し、融資の可否や融資額の決定に響くのか?という点について触れていきたいと思います。

なるべく早く次回の記事もアップできる様頑張ります。

引き続き、コダテルのコラムをよろしくお願いいたします。

次回